Оnline рулит!

Не секрет, что в 2020 году на рынке DIY произошел существенный рост online-продаж. Из-за ограничительных мер в большинстве регионов временно закрылись торговые объекты сетей DIY и торговые центры. В этих условиях покупатели почти полностью переключились на покупки online. Причем в период локдауна выручка от online-продаж у большинства сетей DIY выросла в несколько раз.

По данным Яндекс, запросы в категории строительных материалов выросли на 24%, причем наиболее динамичный рост наблюдался в апреле, затем после локального снижения летом в сентябре наблюдалась положительная динамика. Наиболее высокий рост показали товары следующих категорий: двери (+38%), материалы для отделки (+26%) , строительное оборудование (+26%),мебель (+25%). Также значительно повысилось количество запросов по товарам для дома (+23%), и инструменты (+23%).

Лидером по online-продажам стал СТД «Петрович», который увеличил количество заказов на 30% до 3 млн., причем сервисы компании, формирующие единую систему, в 2021 году были объединены на главной странице сайта. А для повышения эффективности были запущены online-сервисы «Калькулятор ремонта» и «Виртуальная примерчная». У «Леруа Мерлен», который по выручке занимает третье место в 2020 г., доля online-продаж выросла с 3% до8,6%.

С точки зрения посещаемости сайтов с большим отрывом лидирует «Лера Мерлен». На 34% выросла посещаемость сайта «ВсеИнструменты» – до 17, 5 млн. посещений в месяц в 4 квартале 2020 г.

Сеть «ВсеИнструменты» в 2020 г.увеличила выручку более чем на 50% относительно 2019 года – она составила 36,5 млрд. Причем доля online-продаж в выручке составляет 95%. В 2020 году покупки через мобильное приложение обеспечили рост выручки в 5 раз. Приложение «ВсеИнструменты» было установлено более 1 млн. раз.

По количеству запросов в поисковых системах лидерство захватил «Леруа Мерлен» – 100 млн. за 2020 год.

Покупка онлайн: это теперь так просто

– Как вы думаете, такие маркетплейсы, как Амазон или Озон или даже Алибаба обгонят магазины стройматериалов, или магазины стройматериалов, под действием внешних факторов, трансформируются во что-то новое? – поинтересовался у генерального секретаря авторитетной ассоциации ЭДРА Джона Хуберта директор выставки строительных и отделочных материалов MosBuild Яков Сыромятников.

– Если говорить о магазинах стройматериалов, где бы они ни находились – в Америке или Европе, они вышли в онлайн довольно поздно, – поделился своими ощущениями Джон Хуберт. – Думаю, тот, кто может рассчитывать на успех в будущем – это онлайн магазины с оффлайн площадками. Безусловно, Amazon будет успешен, но я также думаю, что строительные магазины, которые мы знаем, продолжат увеличивать онлайн-продажи. Все большее значение для движения вперед будет иметь наличие физического магазина. Люди устали от курьеров, которые доставляют то одну посылку, то другую, от необходимости ждать товар дома. Мне кажется, что будущее за возможностью самовывоза, когда человек делает заказ через интернет или по телефону и сам забирает товар.

Так что, похоже, и оффлайн-магазины пока списывать рано. Не стоит недооценивать значение «визуально-тактильной» покупки.

Товары из IKEA ищут на Wildberries

Те товары, которых не было в наличии на Wildberries весной, очень похожи на товары из IKEA и входят в список самых продаваемых товаров в категории.

Поставщики Wildberries не были готовы к переходу спроса из гипермаркета на маркетплейс и не поставили нужное количество товаров на склад.

В то же время отдельные предметы мебели, похожие на товары IKEA, которые появились в продаже на маркетплейсе в марте 2022 года, уже вошли в топ-15 товаров по выручке в категории.

Знаменитая акула как из IKEA появилась на Wildberries 13 марта. За месяц выручка этой карточки составила 1,8 млн. рублей, а пик продаж пришелся на 29 марта.

Поисковая выдача по запросу IKEA на Wildberries

Товары-заменители ассортимента IKEA представлены и в подкатегории «Мебель», и в «Предметах интерьера».Продавцы используют этот бренд в карточках товаров.

Так, по поисковому запросу «кашпо икеа» можно найти 557 SKU, а по запросу «горшок икеа» — 584 SKU. Это число ежедневно растет.92% из заказанных товаров выкупают — это очень высокий показатель.

Как себя чувствовали крупнейшие сети DIY в 2020 году

Анализ ассортимента крупнейших торговых сетей DIY позволил выделить две группы: универсальные сети DIY, реализующие широкий спектр товаров, и специализированные сети DIY с узким спектром товаров и фокусом на одну или несколько товарных категорий.

Ассортимент универсальных сетей DIY:

- Soft DIY – преобладают товары для внутренней отделки и косметического ремонта, а также предметы декора и товары для дома, сети Soft-DIY работают преимущественно на рынке B2C

- Hard DIY – преобладают товары для строительства, капитального ремонта и черновой отделки, сети Hard DIY работают преимущественно на рынке B2B, развивая формат «стройбаза»,включают в состав торговых объектов открытые строительные дворы.

- Household DIY и Soft DIY – преобладают товары для дома и предметы интерьера, а также представлены товары для косметического ремонта.

В одном из сетевых магазинов для дома и ремонта

Рейтинг топ-30 торговых сетей DIY по чистой выручке (по версии INFOLine) выстроился следующим образом:

– Леруа Мерлен – выручка 300 млрд руб. (без НДС)

– «Максидом», «Бауцентр», «Петрович», «Сastorama», OBI, Стройдвор, ВсеИнструменты, «Аксон», «Сатурн» – выручка от 13 до 75 млрд руб.

– «Твой дом», «Вимос», «Стройландия», «Домовой», «Порядок», «Колорлон», «Элко», группа компаний «Протек», ЗАО КПК «Ставропольстройоптторг», «Новацентр» – выручка от 4,5 млрд до 13 млрд руб.

Крупные сетевые бренды предоставляют колоссальный выбор наименований продукции

По данным INFOLine, значительно расширила ассортимент сеть «ВсеИнструменты» – до 700 тыс. наименований, увеличив при этом количество объектов до 33-х. Значительный рост показала сеть «Строительный бум», открыв гипермаркет совокупной площадью 10 тыс.кв.м

Произошли изменения и среди лидеров рынка. В октябре 2020 года сеть «Максидом» завершила крупнейшую за последние три года сделку по покупке российского бизнеса сети Castorama. В результате, «Максидом» получил 18 гипермаркетов Castorama в 13-ти городах России. Кроме того, в ноябре 2020 года, в рамках девелоперского проекта, сеть открыла десятый гипермаркет в Санкт-Петербурге площадью более 8 тыс. кв. метров. В итоге, «Максидом» вышел на третье место рейтинга в начале 2021 года.

Рейтинг крупнейших сетей DIY по выручке в 2020 г. (по версии INFOLine):

- «Леруа Мерлен Восток»

- СТД «Петрович», ООО

- ОБИ, Россия

- ВсеИнструменты.ру

- ГК «Сатурн»

- «Максидом», ООО

- ГК «Бауцентр»

- ГК «Строительный двор»

- ГК «Агава»

- ГК «Аксон»

В 2020 году «Петрович» продолжил органический рост с фокусом на Московский регион (открыв новый строительный центр на Симферопольском шоссе с новой услугой по дизайну «Помощник по дизайну») и на развитие омниканальных (всеканальных) продаж. Выручка компании выросла на 23%, а доля онлайн-прдаж в выручке составила 50%.

Компания OBI, в рамках программы по обновлению гипермаркетов, провела ремоделинг двух гипермаркетов в Санкт-Петербурге. В Казани и Екатеринбурге началось строительство отдельных зданий для гипермаркетов сети, которое планируется завершить к 2021 году.

Оптимизация розничной сети и наращивание количества объектов малого формата, а также развитие оптового направлении бизнеса позволили ГК «Стройдвор» вернуться к росту продаж, причем выручка группы росла быстрее, чем, в среднем, по топ-10, а общее количество объектов превысило 150.

Крупнейшая сеть строительных товаров «Леруа Мерлен» сократили открытие новых гипермаркетов за год до 7 (раньше открывалось больше). Причем компания отказалась от формата «Леруа Мерлен городской» и продолжили развивать омниканальную модель продаж в B2B-направлении. В начале 2021 года компания разработала стратегию трансформации бизнеса с фокусом на IT, расширение комплекса услуг (магазин-платформа), а также на развитие online-бизнеса.

Рост продаж на Wildberries

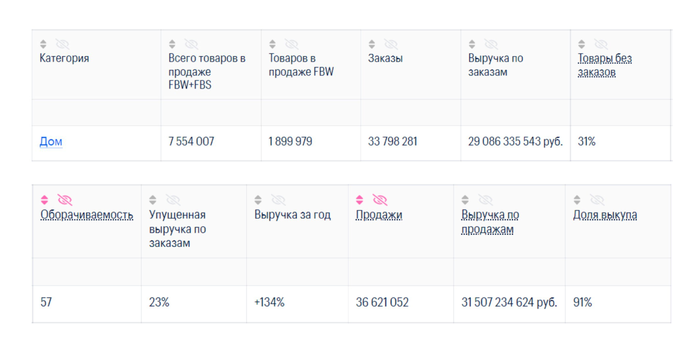

По нашим данным, этой весной объем продаж товаров для дома на Wildberries вырос на 140% по сравнению с показателями прошлого года.

Несмотря на то, что каждый третий товар в категории не заказывали, выручка по заказам могла бы быть больше на 25%, если бы поставщики вовремя пополняли товарные остатки на складах.

Показатели категории «Дом» на Wildberries за 12 месяцев

Большая выручка и ежегодное развитие — категория «Дом»

Самыми крупными подкатегориями по выручке этой весной стали товары для кухни, хозяйственные товары, товары для спальни и мебель.

Такое деление на подкатегории довольно условное, так как товары из одной категории могут использоваться в разных ситуациях.

Например, одни и те же столы и стулья покупатели могут искать, а продавцы публиковать как в подкатегории «Мебель», так и в подкатегории «Спальня» или «Кухня».

Объем выручки по подкатегориям весной 2022 года в деньгах

Сильнее всего в процентах росли новые и небольшие подкатегории сегмента «Дом». К примеру, товары для восстановления и счетчики газа.

Подкатегории-лидеры по росту выручки за год в категории «Дом»

В небольшие ниши с резким ростом выручки за год идти без предварительной аналитики по рынку и конкурентам очень рискованно.Не всегда это показывает, что в подкатегории есть потенциал для заработка.

Перед стартом необходимо проверить:

- Есть ли в категории монополисты, с которыми сложно конкурировать;

- Какой объем ниши в деньгах;

- Какие конкретно карточки товаров приносят наибольшее количество заказов и почему.

Так, лидером по росту за год стала подкатегория «Поддержка и восстановление» — это товары для ухода за здоровьем, например, массажные коврики и ортопедические товары. За год продажи в ней увеличились на рекордные 308%.

Это техническая неточность Wildberries, искажающая статистику по категории «Дом». Товары для поддержки и восстановления по каталогу маркетплейса представлены и в категории «Здоровье», и в категории «Дом».

Продажи счетчиков газа выросли на 198% год к году. В этой подкатегории есть три крупных поставщика. Они создали множество новых карточек товаров в феврале 2022 года и привлекли продажи.

Счетчики газа — это специфический сертифицируемый товар. Несмотря на развитие ниши, конкурировать в ней будет трудно, так как в ней уже есть узнаваемый бренд, а максимальная выручка за месяц достаточно небольшая — всего 1,3 млн. рублей.

Магазин-платформа: почему сети DIY ориентируются на омниканальную торговлю

В последнее время крупные сети DIY проявили интерес к такому формату, как магазин-платформа, реализующий не только товары, но и услуги. А через услуги – снова товар. Новый тренд хорошо заметен на примере сети «Леруа Мерлен». Действует эта формула так. Вы приходите в магазин за строительными и отделочными материалами, в том же магазине вам советуют мастера, который сделает вам ремонт, мастер, в свою очередь, входит в «золотой список» мастеров, рекомендуемых брендом «Леруа Мерлен», и, соответственно, все необходимое для ремонта приобретает именно у этого бренда.

Леруа Мерлен одним из первых поменял концепцию продаж, ориентируясь и на рынок B2B

То есть, сеть работает не только в формате розничной торговли «бизнес для покупателя» (B2C), но и в формате «бизнес для бизнеса» (B2B). Торговлю, задействующую сразу несколько каналов, еще называют омниканальной.

– Если обратиться к истории компании, то в 2004-м году был открыт первый магазин в Мытищах Московской области, – рассказал на недавнем Форуме DIY в рамках выставки MosBuild представитель креативной команды бренда “Леруа Мерлен” Егор Ваганов. – Это до си пор один из самых больших магазинов с точки зрения оборота. Там – в рамках концепции нашего бренда – был представлен целый спектр товаров в одном месте по очень небольшой цене. Это очень удобный концепт. К 2021 году в Леруа Мерлен уже 100 магазинов в 64 российских городах.

Сегодня, по словам Егора Ваганова, бренд переходит на новую бизнес-стратегию и делает выбор в пользу магазина-платформы.

– Наши продажи становятся, в полном смысле слова, омниканальными, – говорит Егор Ваганов. – Мы стараемся охватить весь спектр потребителей.

И «Леруа Мерлен» не один такой. Омниканальность, в условиях растущей конкуренции сетей, насущная необходимость.

Куда дальше двинется рынок DIY? Это, во многом, зависит от того, какой будет санитарно-эпидемиологическая ситуация в мире. Но есть стойкие ожидания, что тренд на обустройство дома, заданный 2020-м годом, теперь сохранится надолго.

Подготовила Елена МАЦЕЙКО

(использованы материалы Форума DIY, проходившего в рамках выставки Mosbuild, а также Исследования рынка DIY-2021, подготовленного аналитическим агентством INFOLine)

Главным стимулом стал ремонт

В России на настоящий момент работает более 1000 универсальных и специализированных сетей DIY, а доля современных форматов торговли превышает 85%, включая Топ-10 крупнейших ритейлеров DIY, на которых приходится 43% рынка строительных и отделочных материалов. Из них более 24% составляет доля лидера рынка – Leroy Merlin. На онлайн-продажи приходится около 10% рынка. При этом на фоне ускорения интернет-торговли в 2020 году, по данным INFOLine, отмечен взрывной рост (более, чем в 1,5 раз) онлайн-продаж строительных и отделочных материалов, а также товаров для дома.

Итак, в связи с пандемией и связанными с ней ограничениями (работа из дома, невозможность выезда заграницу), фокус потребителей сместился в сторону обустройства жилья и дачных участков. Люди взялись за ремонт, и это серьезно подстегнуло бизнес.

Наряду со строительными материалами большим спросом пользовались инструменты

Между тем, производство строительных материалов в период пандемии росло неравномерно.

По оценке INFOLine, производство штучных стеновых материалов по итогам 2020 года увеличилось в натуральном выражении на 5,7% по отношению к аналогичному периоду 2019 года. А вот выпуск строительного кирпича в 2020 году, наоборот, сократился на 4% – такая динамика связана со смещением спроса в сторону более дешевых стеновых материалов (блочных материалов и ЖБИ в многоэтажном строительстве, бруса, древесных материалов в малоэтажном строительстве.

В сегменте отделочных материалов в 2020 году рост зафиксирован в производстве обоев (на 10,6%, до 169 млн. усл. кусков), и керамической плитки для облицовки стен (на 0,3%, до 68,2 млн. кв. м). При этом падение объема производства свыше 10% наблюдается в сегменте деревянных окон (на 14,7%) – по причине, аналогичной кирпичу – деревянные окна дороже.

В 2020 году также отмечен поступательный рост цен на строительные и отделочные материалы. И это уже данность. В связи с этим, в начале 2021 года Правительство РФ опубликовало постановление, регламентирующее порядок проведения мониторинга цен на потребительские товары и услуги. Анализ причин роста потребительских цен будет осуществлять Минэкономразвития совместно с Росатомом и ФАС. Удастся ли по итогам мониторинга, нормализовать ситуацию с ценами? Посмотрим.

Главные факты для тех, кто выбирает товары для работы на Wildberries

- Число онлайн-продавцов и каналов продаж товаров для дома растет. Когда с рынка ушли крупные офлайн-игроки, спрос перераспределился, часть покупателей начала приобретать товар для дома на маркетплейсах.

- Объем продаж товаров для дома на Wildberries вырос на 140%. Самыми крупными подкатегориями по выручке этой весной стали товары для кухни, хозяйственные товары, товары для спальни и мебель.

- Сильнее всего в процентах росли новые и небольшие подкатегории сегмента товаров для дома. Но начинать торговый бизнес в небольших нишах с резким ростом выручки очень рискованно.

- Средняя цена на товары для дома увеличилась к середине марта, но уже в апреле стала снижаться из-за изменений курсов валют и программы сдерживания цен от Wildberries.

- Процент товаров, отсутствующих на складе, особенно сильно рос на протяжении трех недель в категориях «Хозяйственные товары», «Предметы интерьера», «Мебель» и «Счетчики газа».

- Спрос на хозяйственные товары стабилен. Но конкурировать в этой нише будет сложно, так как крупнейший продавец в ней — сам маркетплейс, способный закупать товары известных брендов большими партиями со скидками.

- Несмотря на рост ассортимента, спрос на предметы интерьера остается на прежнем уровне. В нише есть потенциал для продаж большего числа товаров.

- В подкатегории «Мебель» есть неудовлетворенный спрос, и она входит в пятерку самых объемных по выручке в категории «Дом». Сейчас в ней выгодно работать. Появился спрос на товары-заменители ассортимента IKEA.